प्रारंभिक परीक्षा - NPA

मुख्य परीक्षा : सामान्य अध्ययन प्रश्नप्रत्र 3 - भारतीय अर्थव्यवस्था, आर्थिक विकास |

चर्चा में क्यों?

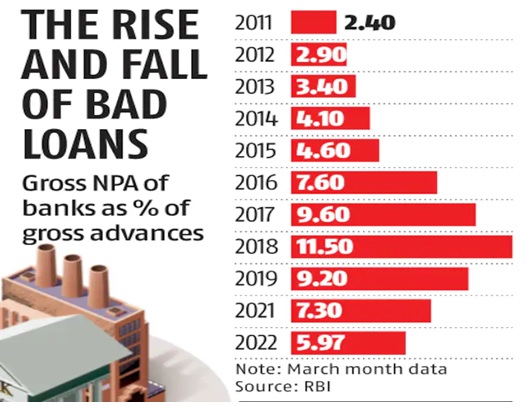

- हाल ही में RBI ने Financial Stability Report जारी कर बताया कि देश के बैंकों की गैर-निष्पादित परिसंपत्ति (NPA) मार्च में 10 साल के निचले स्तर 3.9 प्रतिशत पर आ गई।

गैर-निष्पादनकारी परिसम्पतियाँ

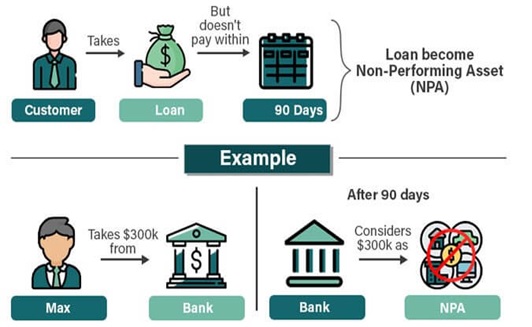

- बैंक अपने ग्राहकों को जो ऋण देता है वह उसे अपने खाते में संपत्ति के रूप में दर्ज़ करता है, परन्तु यदि किसी कारणवश बैंक को ग्राहक यह ऋण नहीं लौटा पाता, तो ऐसी संपत्ति को ही गैर-निष्पादनकारी संपत्तियाँ कहा जाता है।

NPA का वर्गीकरण

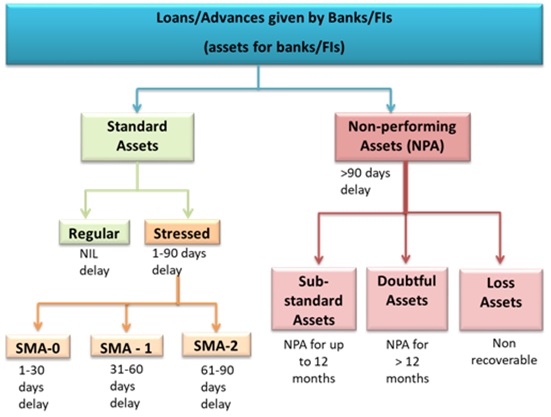

एनपीए (गैर-निष्पादित संपत्ति) के 3 वर्गीकरण है-

Financial Stability Report के प्रमुख बिन्दु

- व्यापारिक बैंकों का सकल NPA अनुपात (gross NPA ratio) 31 मार्च, 2023 को 3.9 फीसदी रहा, जो एक साल पहले 5.9 फीसदी था।

- इसी तरह शुद्ध NPA अनुपात इस दौरान 1 फीसदी रहा जो वित्त वर्ष 2022 में 1.7 फीसदी था।

- बैंकों और कंपनियों की बैलेंस शीट मजबूत होने से भारतीय अर्थव्यवस्था में स्थायित्व बना हुआ है।

- रिपोर्ट में कहा गया है, ‘अनुसूचित व्यापारिक बैंकों का पूंजी और जोखिम-भारांश संपत्ति अनुपात ( risk-weighted assets ratio- CRAR) तथा सामान्य इक्विटी टियर 1 अनुपात मार्च 2023 में बढ़कर क्रमश: 17.1 फीसदी और 13.9 फीसदी की ऐतिहासिक ऊंचाई पर पहुंच गया है।’

- प्रोविजनिंग कवरेज अनुपात (PCR) जून 2016 में 40.1 फीसदी से सुधरकर मार्च 2023 में 74 फीसदी हो गया है।

क्या होता है यदि NPA अधिक हो जाए?

- यह किसी भी बैंक की वित्तीय अवस्था को मापने का पैमाना है। यदि इसमें वृद्धि होती है, तो यह बैंक के लिये चिंता का विषय बन जाता है।

- गैर-निष्पादनकारी परिसंपत्तियाँ (non-performing assets-NPA) किसी भी अर्थव्यवस्था के लिये बोझ होती हैं।

- ये देश की बैंकिंग व्यवस्था को रुग्ण बनाती हैं।

- गौरतलब है कि पिछले कुछ वर्षों से ‘बैड लोन’ और ‘बैड एसेट’ (ख़राब परिसम्पत्तियाँ) में बेतहाशा वृद्धि हुई है।

- विदित हो कि ‘गैर-निष्पादनकारी परिसंपत्तियाँ’, बैड लोन और बैड एसेट से ही मिलकर बनती हैं।

- बैड लोन से बैंकों के लाभांश में कमी आती है, फलस्वरूप बैंक के लिये ऋण देना मुश्किल हो जाता है।

- जब बैंकों के लिये ऋण देना मुश्किल हो जाता है, तो फिर निवेश में कमी आने लगती है और जब निवेश में कमी आने लगे तो अर्थव्यवस्था की वृद्धि दर पर प्रतिकूल प्रभाव देखने को मिलता है।

उपाय

- एनपीए को पूरी तरह से खत्म करना संभव नहीं है।

- दो ऐसे क्षेत्र हैं, जिनमें संरचनात्मक सुधार करके निश्चित रूप से इस स्थिति में सुधार लाया जा सकता हैं:

- PSB का प्रबंधन करना

- जाँच एजेंसियों द्वारा बैंक धोखाधड़ी के मामलों को संभालना