(प्रारंभिक परीक्षा: समसामयिक आर्थिक घटनाक्रम)

(मुख्य परीक्षा, सामान्य अध्ययन प्रश्नपत्र- 3: भारतीय अर्थव्यवस्था तथा योजना, संसाधनों को जुटाने, प्रगति, विकास तथा रोज़गार से संबंधित विषय) |

संदर्भ

भारत में वस्तु एवं सेवा कर (GST) को वर्ष 2017 में लागू किया गया था, जिसे ‘वन नेशन, वन टैक्स’ (एक देश, एक कर) की दिशा में ऐतिहासिक कदम माना गया। अब केंद्र सरकार ने GST 2.0 नामक नई सुधार योजना प्रस्तुत की है, जिसमें कर स्लैब को सरल बनाने और उपभोक्ताओं व व्यवसायों दोनों के लिए टैक्स प्रणाली को अधिक पारदर्शी बनाने का प्रस्ताव है। प्रधानमंत्री नरेंद्र मोदी ने इसे ‘अगली पीढ़ी का जी.एस.टी. सुधार’ और ‘दीवाली गिफ्ट’ बताया है।

कर व्यवस्था : पृष्ठभूमि

- 2017 से पूर्व: केंद्र और राज्यों में अलग-अलग कर जैसे- वैट (मूल्य वर्धित कर: VAT), सेवा कर, उत्पाद शुल्क (एक्साइज ड्यूटी), प्रवेश कर (एंट्री टैक्स) आदि लगते थे।

- 2017: जी.एस.टी. लागू हुआ और इन सभी करों को एकीकृत कर दिया गया।

- वर्ष 2000 में वाजपेयी सरकार ने जी.एस.टी. की अवधारणा शुरू की; 2011 में संविधान संशोधन विधेयक प्रस्तुत; 2016 में 101वां संशोधन; 2017 में लागू।

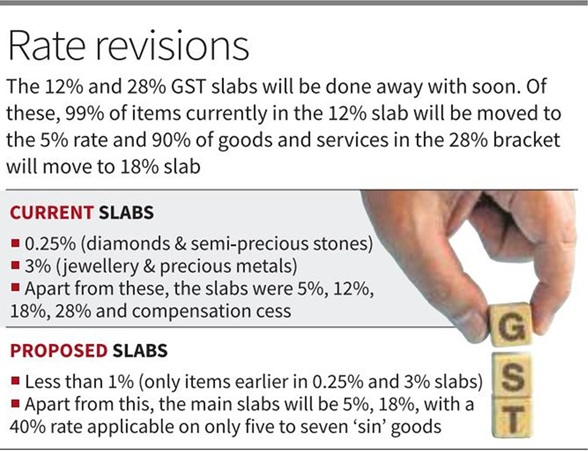

- वर्तमान : चार स्लैब (5%, 12%, 18%, 28%) और अतिरिक्त सेस लागू है।

- जी.एस.टी. काउंसिल राज्यों एवं केंद्र की सहमति से कर की दरें तय करती है।

GST 2.0 सुधार के बारे में

- वर्तमान में GST के चार प्रमुख कर स्लैब हैं : 5%, 12%, 18% एवं 28%

- नए प्रस्ताव के तहत केवल दो स्लैब 5% एवं 18% रहेंगे।

- 12% स्लैब के 99% मद (Item) 5% में आ जाएंगे।

- 28% स्लैब के लगभग 90% मद (Item) 18% में आ जाएंगे।

- शेष ‘सिन वस्तुएँ’ (तंबाकू, सिगरेट, ऑनलाइन रियल-मनी गेमिंग आदि) को 40% के विशेष स्लैब में रखा जाएगा।

- वर्तमान कंपनसेशन सेस (Compensation Cess) समाप्त हो जाएगा।

GST 2.0 के उद्देश्य

- कर संरचना को सरल एवं पारदर्शी बनाना

- आम नागरिक एवं MSMEs (लघु एवं मध्यम उद्योग) के कर बोझ को कम करना

- घरेलू उपभोग (Consumption) को बढ़ावा देना

- केंद्र एवं राज्यों के बीच राजस्व संतुलन सुनिश्चित करना

- भारत को विकसित अर्थव्यवस्था 2047 की दिशा में मजबूत आधार देना

मुख्य विशेषताएँ

- दो दर संरचना : केवल 5% और 18% स्लैब

- समानता और पारदर्शिता : कर प्रणाली में जटिलता में कमी

- राज्यों को क्षतिपूर्ति तंत्र : यदि राजस्व हानि हुई तो राज्यों को भरपाई के लिए विशेष व्यवस्था

- उपभोक्ताओं पर राहत : आवश्यक और दैनिक उपयोग की वस्तुएँ सस्ती

- MSME सेक्टर को बढ़ावा : लागत घटने से उत्पादन और प्रतिस्पर्धा में वृद्धि की संभावना

सुधार की आवश्यकता

- वर्तमान जी.एस.टी. संरचना जटिल और बहु-स्लैब आधारित है।

- कर दरों में भिन्नता से कर चोरी और विवाद की संभावना रहती है।

- उपभोक्ताओं और छोटे व्यवसायों पर उच्च कर बोझ पड़ता है।

- वैश्विक स्तर पर प्रतिस्पर्धी बनने के लिए सरल कर ढांचा जरूरी है।

- कर संग्रहण प्रणाली को स्थिर और अनुमानित बनाना आवश्यक है।

राज्यों के लिए लाभ

- कर संग्रहण में सरलता

- कर चोरी की संभावना में कमी

- उपभोग बढ़ने से राजस्व में वृद्धि की संभावना

- हालाँकि, प्रारंभिक चरण में कुछ राज्यों को नुकसान की संभावना की स्थिति के लिए क्षतिपूर्ति तंत्र लागू

परिवारों एवं अर्थव्यवस्था पर प्रभाव

- घर-गृहस्थी की ज़रूरी वस्तुएँ और सेवाएँ सस्ती होंगी।

- मध्यमवर्ग और निम्नवर्ग पर कर बोझ कम होगा।

- उपभोग बढ़ने से आर्थिक गतिविधियों और GDP वृद्धि को बढ़ावा मिलेगा।

- MSME और स्टार्टअप सेक्टर को प्रतिस्पर्धी बढ़त मिलेगी।

चिंताएँ

- राज्यों के राजस्व में कमी का खतरा

- केंद्र-राज्य समन्वय और सहमति की आवश्यकता

- अत्यधिक सस्ती दरें से राजस्व असंतुलन की संभावना

- संक्रमण काल में कर प्रशासन एव अनुपालन (Compliance) की समस्या

- राजनीतिक असहमति के कारण फैसले में देरी संभव

आगे की राह

- राज्यों के साथ विश्वास और सहमति आधारित निर्णयन

- राजस्व हानि की भरपाई के लिए स्थायी तंत्र विकसित करना

- डिजिटल कर प्रशासन और ई-इनवॉइसिंग को अधिक सशक्त करना

- समय-समय पर कर ढांचे की समीक्षा और सुधार करना

- उपभोग आधारित अर्थव्यवस्था को स्थिरता देने के लिए संतुलित कर दर बनाए रखना

निष्कर्ष

GST 2.0 भारत की कर प्रणाली में एक बड़ा कदम है जो सरलता, पारदर्शिता एवं उपभोक्ता हित की दिशा में सुधार लाएगा। यदि इसे सही तरीके से लागू किया गया तो यह न केवल उपभोक्ताओं और उद्योगों को लाभ देगा बल्कि राज्यों एवं केंद्र के बीच कर प्रशासन को भी अधिक पारदर्शी व मजबूत बनाएगा।