(प्रारंभिक परीक्षा: समसामयिक घटनाक्रम)

(मुख्य परीक्षा, सामान्य अध्ययन प्रश्नपत्र- 3: भारतीय अर्थव्यवस्था तथा योजना, संसाधनों को जुटाने, प्रगति, विकास तथा रोज़गार से संबंधित विषय) |

संदर्भ

1 अप्रैल, 2026 से संसद द्वारा पारित आयकर अधिनियम, 2025 प्रभावी होगा। इस अधिनियम में भाषा को सरल बनाया गया है, अप्रचलित प्रावधानों को हटाया गया है तथा प्रावधानों को मजबूत एवं पुनर्गठित किया गया है। इसमें ‘आकलन वर्ष’ और ‘पिछले वित्त वर्ष’ के स्थान पर ‘कर वर्ष’ की अवधारणा प्रस्तुत की गई है।

आयकर अधिनियम, 2025 के बारे में

- आयकर अधिनियम, 2025 का पारित होना एक सुव्यवस्थित, सरलीकृत कर व्यवस्था के निर्माण की दिशा में ऐतिहासिक विकास है जिसका उद्देश्य पारदर्शिता, समानता एवं आर्थिक दक्षता को बढ़ाना है।

- कर स्लैब को सरल बनाने, छूट को तर्कसंगत बनाने और डिजिटल अनुपालन तंत्र को एकीकृत करके यह अधिनियम स्वैच्छिक अनुपालन की संस्कृति को बढ़ावा देते हुए प्रशासनिक बोझ को कम करने का प्रयास करता है।

पृष्ठभूमि

- भारत के पुराने कर कानूनों को आधुनिक और सरल बनाने के लिए सरकार ने आयकर अधिनियम, 1961 की व्यापक समीक्षा की घोषणा की।

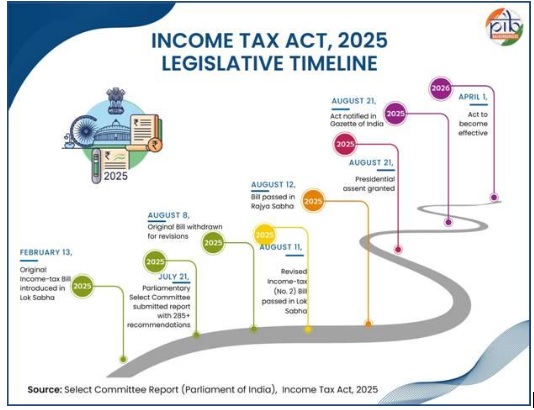

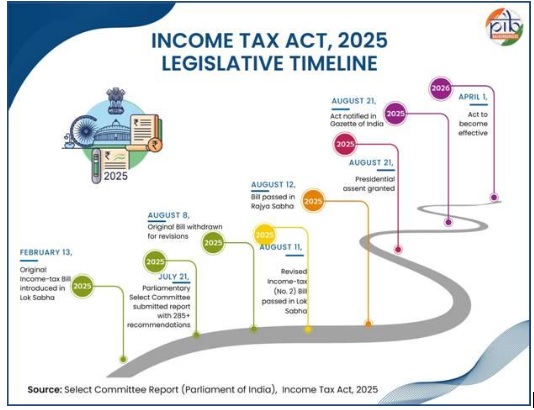

- इसके परिणामस्वरूप आयकर विधेयक, 2025 प्रस्तुत किया गया, जिसे विस्तृत जाँच के लिए संसद की प्रवर समिति के पास भेजा गया।

- इसे मानसून सत्र में संसद के दोनों सदनों द्वारा पारित किया गया था और अब यह भारत के नए कर ढांचे की नींव है।

जटिलता से स्पष्टता तक: नए आयकर अधिनियम के पीछे तर्क

- विधि आयोग (1958) और प्रत्यक्ष कर प्रशासन जांच समिति की सिफारिशों के आधार पर आयकर अधिनियम, 1961 को पूर्ववर्ती 1922 के कानून के स्थान पर प्रस्तुत किया गया था।

- भारत के आयकर अधिनियम, 1961 को जटिल बनाने वाले कारक:

- व्यापक संशोधन : इस अधिनियम में लगभग 65 बार संशोधन किया गया है, जिसमें वार्षिक वित्त अधिनियमों और 19 अलग-अलग कराधान कानून संशोधन विधेयकों के माध्यम से छह दशकों में 4000 से अधिक संशोधन किए गए हैं। इन परिवर्तनों का उद्देश्य कानून को प्रासंगिक रखना था किंतु इसने इसकी लंबाई व जटिलता में उल्लेखनीय वृद्धि की।

- कई छूट और कटौतियाँ : पिछले कुछ वर्षों में सामाजिक-आर्थिक लक्ष्यों को समर्थन देने के लिए विभिन्न छूटों और कटौतियों को शामिल करने के लिए इस अधिनियम में बार-बार संशोधन किया गया, जैसे- बचत को प्रोत्साहित करना, निर्यात को बढ़ावा देना, संतुलित विकास को बढ़ावा देना और सामाजिक समानता को आगे बढ़ाना। इन प्रावधानों में निर्यात आय के लाभ, विशिष्ट क्षेत्रों में निवेश और ग्रामीण विकास पर व्यय शामिल हैं।

- कर आधार में कमी और अधिक मुकदमेबाजी : कई छूटों एवं प्रोत्साहनों ने कर आधार को काफी कम कर दिया है जिसने बदले में मुकदमेबाजी में वृद्धि, उच्च प्रशासनिक लागत और अधिक अनुपालन बोझ को बढ़ावा दिया है।

- परंपरागत कानूनी भाषा : यह अधिनियम पारंपरिक कानूनी भाषा में लिखा गया था, जिसमें लंबे वाक्य, कई प्रावधान और व्यापक स्पष्टीकरण दिए गए थे, जिससे अधिकतर टैक्सपेयर के लिए इसे समझना मुश्किल हो गया था।

- खंडित ढांचागत संरचना और अप्रचलित प्रावधान : संशोधनों एवं अत्याधिक परिवर्तनों से एक खंडित संरचना बनी। यह जटिलता इन पुराने प्रावधानों से और अधिक जटिल हो गई थी जो अब उपयोग में नहीं थे।

नए कर कानून के लिए सुधार प्रक्रिया

- जुलाई 2024 में वित्त मंत्री ने आयकर अधिनियम, 1961 में सुधार करने के सरकार के इरादे की घोषणा की, जिसका उद्देश्य इसकी भाषा को सरल बनाना, विवादों को कम करना और पुराने प्रावधानों को समाप्त करना था।

- इस प्रयास के लिए मौजूदा अधिनियम की व्यापक समीक्षा के लिए केंद्रीय प्रत्यक्ष कर बोर्ड (CBDT) द्वारा एक आंतरिक विभागीय समिति का गठन किया गया था।

- इसने ब्रिटेन एवं ऑस्ट्रेलिया में कर सुधारों सहित अंतर्राष्ट्रीय सर्वोत्तम प्रथाओं से भी जानकारी प्राप्त की। कानून के संरचनात्मक सरलीकरण को शामिल करने के लिए भाषा से परे ध्यान केंद्रित किया गया।

- आयकर कानून ढांचे को नया रूप देने के लिए सरलीकरण अभ्यास में तीन मार्गदर्शक सिद्धांतों का पालन किया गया:

- बेहतर स्पष्टता और सुसंगतता के लिए पाठ्य एवं संरचनात्मक सरलीकरण

- निरंतरता एवं निश्चितता सुनिश्चित करने के लिए कर नीति में कोई बड़ा परिवर्तन नहीं

- करदाताओं के लिए पूर्व अपेक्षाओं को बनाए रखते हुए कर की दरों में कोई संशोधन नहीं

कर के लिए नया दृष्टिकोणः लक्ष्य एवं दिशा

- आयकर अधिनियम, 2025 को भारत के प्रत्यक्ष कर ढांचे को आधुनिक बनाने के लिए प्रस्तुत किया गया है, जिसका उद्देश्य कर कानून को सरल एवं कारगर बनाने के साथ-साथ इसे अधिक सुलभ, पारदर्शी बनाना व मुकदमेबाजी को कम करना है।

- यह सुधार वैश्विक सर्वोत्तम प्रथाओं के साथ तालमेल बिठाने, व्यापार को आसान बनाने तथा विश्वास आधारित कर वातावरण को बढ़ावा देने की भारत की प्रतिबद्धता को दर्शाता है।

मुख्य उद्देश्य

- सरलीकरण : पुरानी भाषा और अनावश्यक प्रावधानों को स्पष्ट, संक्षिप्त एवं आधुनिक कानूनी भाषा में बदलना

- डिजिटल एकीकरण : ह्यूमन इंटरफेस और भ्रष्टाचार को कम करने के लिए फेसलेस मूल्यांकन और डिजिटल अनुपालन को सक्षम बनाना

- करदाता-केंद्रित दृष्टिकोण : फाइलिंग की सुविधा में सुधार, मुकदमेबाजी में कमी तथा पारदर्शिता में वृद्धि

- वैश्विक तालमेल : डिजिटल परिसंपत्तियों पर कराधान और वैश्विक आय सहित समकालीन आर्थिक वास्तविकताओं को दर्शाना

आयकर अधिनियम, 2025 का सरलीकृत ढांचा

- नवीन आयकर अधिनियम को काफी सरल बना दिया गया है। इसमें धाराएँ व अध्याय को कम कर दिया गया हैं, जिससे इसे समझना और लागू करना आसान हो गया है।

- इसमें स्पष्टता में सुधार के लिए उपयोगी तालिकाओं और सूत्रों के साथ संरचित कार्यक्रम शामिल हैं।

- ये सुधार एक सरल और पारदर्शी कर ढांचा स्थापित करके व्यापार सुगमता में सुधार के लिए सरकार की प्रतिबद्धता को दर्शाते हैं।

आयकर अधिनियम, 2025 की प्रमुख विशेषताएँ

- ‘कर वर्ष’ (Tax Year) का परिचय : इसमें सबसे अहम बदलाव ‘कर वर्ष’ (Tax Year) की शुरुआत है जो पुराने ‘वित्त वर्ष’ (Financial Year) व ‘आकलन वर्ष’ (Assessment Year) को बदल देगा।

- इस बदलाव का उद्देश्य भ्रम को कम करना, लोगों के लिए सही व समय पर कर दाखिले को आसान बनाना और एक एकल, एकीकृत अवधारणा के साथ बदलकर ‘कर शब्दावली’ को सरल बनाता है।

- इसे वित्तीय वर्ष की बारह महीने की अवधि के रूप में परिभाषित किया गया है जो 1 अप्रैल से शुरू होती है।

- योजनाओं को आकार देने में सहायक : यह अधिनियम केंद्र सरकार को कर प्रशासन में दक्षता, पारदर्शिता एवं जवाबदेही में सुधार के उद्देश्य से नई योजनाओं को तैयार करने के लिए अधिकृत करता है (धारा 532)। यह निम्नलिखित तरीकों से किया जा सकता है:

- तकनीकी रूप से संभव सीमा तक करदाता या किसी अन्य व्यक्ति के साथ इंटरफेस को समाप्त करके और आर्थिक अनुकूलता एवं कार्यात्मक विशिष्टीकरण के माध्यम से संसाधनों के उपयोग को अनुकूल बना करके

- सरल अनुपालन : अधिक स्पष्टता के लिए कई प्रावधानों को एक साथ लाया गया है। उदाहरण के लिए, स्रोत पर कर कटौती (TDS) से संबंधित प्रावधान, जो पहले कई धाराओं में विभाजित थे, अब सुव्यवस्थित कर दिए गए हैं और उन्हें एक ही धारा (धारा 393) के अंतर्गत समूहीकृत कर दिया गया है। इसे एक करने का उद्देश्य कानूनी ढांचे को सरल बनाना है, जिससे करदाताओं, पेशेवरों एवं अधिकारियों के लिए कई अलग-अलग खंडों को देखे बिना टी.डी.एस. से संबंधित नियमों का पता लगाना और उनकी व्याख्या करना आसान हो जाएगा।

- डिजिटल फर्स्ट एनफोर्समेंट : वर्चुअल डिजिटल स्पेस को एक ऐसे वातावरण, क्षेत्र या दायरे के रूप में परिभाषित किया गया है जिसका निर्माण व अनुभव कंप्यूटर प्रौद्योगिकी के माध्यम से किया जाता है। इसमें ईमेल सर्वर, क्लाउड सर्वर, सोशल मीडिया एकाउंट, ऑनलाइन निवेश एवं ट्रेडिंग खाते तथा परिसंपत्ति स्वामित्व का विवरण संग्रहीत करने वाली वेबसाइट्स शामिल हैं।

- वर्चुअल डिजिटल परिसंपत्तियों का दायरा बढ़ाकर अब ऐसी किसी भी परिसंपत्ति को शामिल किया गया है जिसका मूल्य डिजिटल रूप में है तथा जो क्रिप्टोकरेंसी या इसी प्रकार की प्रौद्योगिकियों (जैसे- क्रिप्टोग्राफिक लेजर सिस्टम) का उपयोग करके संचालित होती है।

- विवाद समाधान : आयकर अधिनियम, 2025 विवादों के समाधान के लिए एक अधिक मजबूत एवं करदाता के अनुकूल ढांचा प्रस्तुत करता है।

निष्कर्ष

आयकर अधिनियम, 2025 भारत में अधिक पारदर्शी, कुशल एवं करदाता के अनुकूल प्रत्यक्ष कर प्रणाली के निर्माण की दिशा में एक परिवर्तनकारी कदम का प्रतिनिधित्व करता है। कानूनी संरचनाओं को सरल बनाकर, डिजिटल प्रक्रियाओं को अपनाकर और वैश्विक मानकों के साथ तालमेल से यह अधिनियम एक आधुनिक राजकोषीय ढांचे की नींव रखता है।